- 该分类还没有添加任何内容!

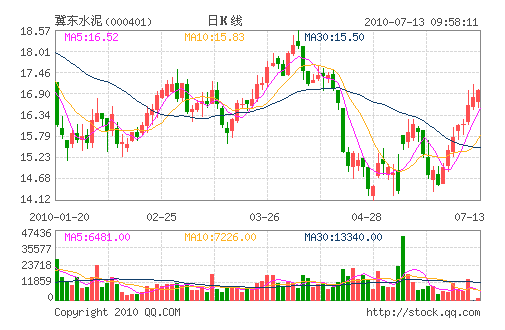

冀东水泥:公司成长性明确 “推荐”评级

1。事件

2010年7月9日,冀东水泥发布2009年中期预增公告:预计公司中期净利润约为4.58-6.11亿元,上年同期为3.06亿元,净利预增50%-100% 。预计实现每股收益0.38-0.50元。

2。我们的分析与判断

销量的增加和价格的提高是业绩增加的主要因素

2009年,湖南临澧、山西闻喜、山西大同一期、内蒙古阿旗、重庆江津一期、内蒙古二期项目6 条生产线相继建成投产,使生产经营规模继续扩大,产销量增加。目前,公司在唐山、咸阳的市场份额超过70%,在吉林、鞍山、呼和浩特、鄂尔多斯的市场份额为50%左右,包头、西安、宝鸡的市场份额为30%左右。市场集中度的提高增强了公司对市场的掌控力,公司目标市场价格有所提高。销量的增加和售价的提高,使业绩预增超过50%。

未来公司产能规模扩张在加速

2010年,公司唐县、启新迁建、三友二期、滦县二期、大同二期、包头、凤翔、烟台、江津二期、合川、璧山等11条熟料水泥生产线将陆续建成投产,公司将在京津唐、吉林、 陕西区域合计新增水泥产能1,650万吨,公司在目标市场中的优势将进一步增强,整体竞争能力有望显著提升。此外,公司还将通过收购、兼并等方式进一步扩大公司的水泥产能,提高水泥市场占有率。预计2010年,公司水泥熟料产量4,500 万吨,水泥及熟料销量5,800 万吨。公司2010年计划投资50亿元。

风险因素值得注意

煤炭是水泥生产的主要原料,如果2010~2011年煤炭价格向上变动幅度超出我们的预期假设,将影响我们对公司的盈利预测和投资判断。

3。公司估值与投资建议

我们预计2010~2011年公司每股收益分别同比增长10%和18.63%;动态市盈率分别为18.10倍和15.26倍;EV/EBITDA分别为10.55倍和 9.45倍;净资产收益率分别为6.08%和5.88%。公司成长性明确,股东回报能力强,具有长期投资价值。结合DCF估值,我们认为公司合理估值区间为19-21元,维持对其“推荐”的投资评级。(银河证券)

- ☉上一篇文章:沪深两市跌幅前十名个股点评(07月12日) ☉下一篇文章:沪深两市涨幅前十名个股点评(07月12日)

☉相关文章