- 该分类还没有添加任何内容!

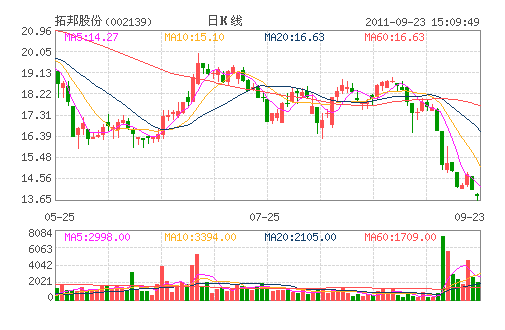

9月30日,是拓邦股份(002139.SZ)定向增发完成的最后时限。但是,该股9月份以来股价跳水幅度达25.46%,截至9月23日收于13.85元,已偏离定增底价19.41元近三成。仅剩的两个有效交易日内,除非该股每日上涨超过15%才能触及定增底价——如此看来,其增发流产几成定局,拓邦股份因此将成为近两年来增发过会后宣告流产的首家公司。

这或许只是破增被迫中止融资的开始。目前,今年以来增发方案获证监会通过还未完成增发的29家公司中,已有11家跌破增发价,占比近四成。此外,今年公布增发方案的公司超过230家,跌破增发价的也接近四成。如果A股继续低迷,与2008年情形相似的破增导致增发流产的危局或将再现,而增发融资失败势必会将企业准备上马的项目推入资金困境。

破增潮起

拓邦股份负责证券事务的人员近半个月以来忙得焦头烂额,一边忙于沟通看能否尽力争取“挽救”增发,一边又为增发失败另做准备。

一切都来得突然。9月初,拓邦股份的股价还在19元附近,与定增底价19.41元接近。但20多天后,伴随A股颓势,拓邦股价的股价狂泻至13.85元。如今距增发最后期限9月30日只有五个交易日,记者了解到,公司还需要两日询价,一日为打款日,也就是说9月27日的股价能否达最低增发价将成为增发成败的关键。那么在仅剩的25日、26日内,其股价每日需暴涨近15%才能达到19.41元,10%的涨停限制已使其不可能实现,增发流产几成定局。

记者从拓邦股份内部人士处获悉,股价起初下跌时公司还寄望股市走好以完成增发,但随着股价的大幅下行,公司高管不得不紧急商量另寻筹资良策。

濒临增发失败危机的并非拓邦股份一家,随着A股下挫,处境相似的公司越来越多。因股价破增幅度较大或将无法按期完成增发的还有川大智胜、精工钢构、禾盛新材等上市公司,按9月23日收盘计算,其股价分别已相对发行价跌57%、40%、16%。但这几家公司定增是近两个月内获批,距六个月的有效限还有充裕的“翻身”时间。更为心急如焚的是万马电缆、河北钢铁、创元科技,因为其增发完成的大限分别是10月13日、11月30日、明年1月26日,其股价均已跌破增发价,实施增发压力大。

对于公司股价动辄3%、4%的跌幅,拓邦股份相关负责人对记者称,“公司基本面都没有变化,可能是增发到期,公司增发有难度,套利资金就会走,所以这段时间都是短线套利资金在砸!”

上市公司破增频发的另一个重要原因,是A股一直震荡下行,而且在欧美不断袭来的利空冲击下时常大跌,英大证券研究所所长李大霄(微博)认为,如果迟迟没有救市措施和手段,加上欧债危机还没有结束,股市行情将不会出现根本性的反转,那么越来越多的公司增发融资将遇阻。

资金告急

拓邦股份此次拟增发不超过1700万股,融资不超过3.3亿元,所募资金主要用于锂动力电池项目。“项目将按计划推进,因为前期公司自有资金投入了数千万元,项目将按计划推进,急用资金将先自行筹措。上半年来,公司自有现金流还有4000万元,而且公司自身没什么贷款,银行授信还是挺多的。”上述拓邦股份相关负责人对记者表示。

9月21日,拓邦股份召开董事会,审议通过的方案包括同意该公司自9月22日起使用1600 万元闲置募集资金暂时补充公司流动资金,以及向工行申请人民币9000万元贷款的议案。

在李大霄看来,二级市场拖累增发融资,产业结构转型难,将波及国家鼓励行业;且募资项目开工拖延,企业很多改向银行贷款,增加了企业成本。

对于增发,“重新报批不会等太久,等股价稍稍稳定就会再报。再报按当时的股价定价,其他方案不变。”一接近拓邦股份高管人士透露,一般重新报批只需两个月时间。

但若之后以较低价格再启增发,假如融资金额不变,就需发行更多的股份,这对原股东的利益会摊薄更多,这也是不容忽视的问题。

谁之过错

对于目前频频破增的现象,某大型基金公司投资总监认为,证监会批准更多的公司增发融资并没有错,关键在于市场过热公司定增价格过高,“包括私募等很多投资机构都疯狂地去参与增发,公司的定增价格往往很高,最终破增,发行失败是正常的市场调节行为。”一般来说,参与定增的机构有一年的锁定期,所以其还认为定价时应该考虑对流动性风险作补偿,定增价相对市场折价应该由现在的5%提至10%~20%。

李大霄也认为,破增频发,上市公司自身负有一定的责任,“每个上市公司都要将认真维护股价摆上议程,不要像以前一样漠视自己的股价,只关心生产。关心股价包括关心公司业绩、更加诚信地对待股民、对股东更加重视。长期来说就是股东文化的培育,如何能够真诚地给予股东回报。”

公司破增后是否仍能按原有增发价成功增发?上述大型基金公司的投资总监表示,其不会再考虑按原价参与增发。如此看来,破增发行成功的可能性很小,按以往的经验看,如果投资者非常认可公司质地,破增在5%的幅度偶尔也有完成增发的可能,但大幅破增后,增发成功几无可能。“股市直接融资比例降低,大量风险就会积聚在银行,也就是说企业融资渠道不通畅,就会出现比较多的金融风险。保持活跃的、稳定的资本市场,对于中国经济在全球率先企稳具有很大的战略作用。”李大霄认为,频频破增融资遇阻需要格外重视。

(经济观察报(微博))

- ☉上一篇文章:一周A股市场强弱个股点评(9/24) ☉下一篇文章:*ST盛润三度停牌核查 连续18个涨停斩获140%

☉相关文章