推荐文章

阅读排行

- 该分类还没有添加任何内容!

晚间十大券商机构荐股精选(9月21日)

发布时间:2010-9-27 16:20:01

文章内容

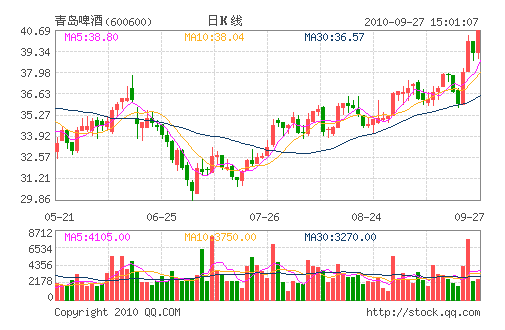

青岛啤酒:品牌结构升级 维持“推荐”评级

近期市场对公司短期销量增速不理想的疑虑,引发了股价波动。

品牌结构升级是未来业绩长期增长的主要驱动力,市场占有率上升促成行业垄断格局下的营业费用率下降,则是更长期核心驱动力。公司近年来贯彻“1+3”品牌战略,预计2010年主品牌销量占比从2006年的36%提高到53%左右;“1+3”品牌占比达到94%左右;随着品牌拉力的提升和未来新建扩建和收购等方式扩大总产能,预计青岛、广东和陕西目前95%、40%和85%的市场占有率将进一步提高,未来若干年市场占有率大升时,营业费用率将大降。

公司从经营(外)和管理(内)上两手抓,直接提升了中短期盈利能力,品牌建设投入将进入收获期,例如2009年华北、华东和东南地区一举盈利,2010上半年净利率分别达到了7%、3%和9%,优势市场山东和华南地区达到了10%水平。分地区分拆主营业务后,预计主营业务收入、EBIT和净利润CAGR2009-2012年为13%、22%、29%。

近一年来公司H股价格超越A股,A股超额投资机会继续显现。鉴于近期A股还未反映其合理估值,我们继续维持“推荐”的投资评级。

- ☉上一篇文章:汇总券商看好十大金股(9月21日) ☉下一篇文章:涨停敢死队火线拼入21只强势股

☉相关文章

相关说明