全球ETF发展历程及现状

ETF是一种追踪特定证券指数,能在证券交易所挂牌交易,并用构成证券指数的一篮子证券进行申购、赎回的证券投资基金。投资者持有ETF,就可以模拟某一特定指数的价格表现以及股息收益。

全球ETF的发展源自加拿大多伦多证券交易所于1989年发行的TIPS 35——ETF的雏形产品。自此之后,在美国、欧洲等国家的共同促进下,ETF进入快速发展成熟阶段。1993年,美国证券交易所参考TIPS 35的架构,推出全球第一只ETF:以S&P 500为追踪标的的ETF——SPDR,受到广大投资者的青睐。自此,ETF在美国进入快速发展阶段:截至1999年底,美国仅有32只ETF,资产规模359亿美元,但到了2000年底,在美国挂牌交易的ETF已达92只,资产规模达到703亿美元,较1999年增长了近100%。截至2009年11月,美国ETF资产总规模达到6,654.5亿美元,ETF基金总数目达到了753只。受到美国ETF蓬勃发展的影响,欧洲各证券交易所着手于ETF的发展:在欧洲,法兰克福交易所首次于2000年4月,法兰克福交易所成立德国版ETF市场——“XTF”市场,并推出道琼斯欧洲股票50指数和道琼斯股票50指数,随后又先后在瑞士交易所和Euronext交叉挂牌。截至2009年11月,欧洲ETF资产总规模达到历史新高2,167.8亿美元,ETF基金总数目达到了812只。较美国和欧洲ETF发展而言,亚太地区对ETF产品的发展较晚,直到1999年香港政府成功推出“盈富基金”起,亚太国家/地区才开始给予ETF足够的关注。

跨境ETF研究

1.概论

所谓跨境ETF,是指跟踪的标的指数基础证券不在ETF上市地上市交易的ETF。由于ETF的上市地与标的指数成份股证券发行市场不在同一市场挂牌交易,ETF挂牌市场与基础证券市场在交易时区、市场准入、交易品种、交易制度、交收制度与惯例、外汇管制等层面可能存在差异,跨境ETF与境内ETF有显著的差异。我们将重点关注由此带来的跨境ETF在投资管理、申购赎回、上市交易、套利与折溢价以及参与券商等方面的差异。

跨境ETF在海外市场的发展已经非常成熟。截至2008年底,全球共有2658只ETF分别在43个交易所上市,其中跨境ETF共995只,占上市ETF总数的将近40%。跨境ETF与本土ETF一样,跨境ETF的运作机制具有两种交易方式并存的特点,即一方面投资者可以在一级市场进行申购赎回交易,另一方面,投资者也可以在二级市场(交易所)进行连续的买卖交易。具体跨境ETF的运作机制流程图如下所示:

资料来源:嘉实基金

2.跨境ETF的发行机制研究

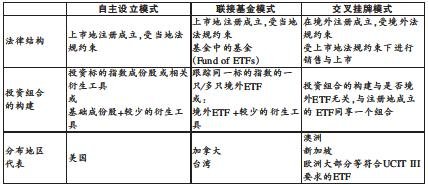

综合全球各地区跨境ETF的运作模式,跨境ETF的创设模式可分为以下几类:

3.跨境ETF的交易机制研究

跨境ETF的投资者一方面可以在一级市场进行ETF的申购、赎回交易,另一方面,投资者也可以在二级市场(交易所)进行连续交易。因此,ETF的交易市场分为一级市场与二级市场。一级市场的参与主体为参与证券商,基金销售商,保管机构,指数授权人,基金管理人,证券存管信托公司(DTC),清算公司(NSCC)。机构投资者(一般由参与证券商、做市商充当此角色)是ETF一级市场的创设者,其在一级市场申购、赎回整数倍于ETF设立单位(creation unit)的一篮子股票,涉及资金规模一般较大。

ETF在二级市场的交易与封闭式基金和普通的股票交易相同,在开市期间的任何时间内可以进行连续交易。ETF二级市场的参与主体为交易所(不同的交易所采用的交易机制不同,有些是做市商制度,有些是通过电脑系统自动配对撮合交易制度),中介机构以及二级市场交易者。中小投资者往往通过二级市场参与ETF的交易。ETF二级市场的关键在于ETF价格的确定。由于基金管理人会连续的公布IOPV,使得二级市场价格与基金的差异较小,而双重交易机制的存在,机构投资者可以跨市场交易,如果ETF二级市场价格偏离净值较大,机构投资者的套利行为将使ETF二级市场价格向其净值靠拢,直至套利空间消失。

- ☉上一篇文章:做空工具促封闭式基金折价归零是误解 ☉下一篇文章:明明白白了解基金费用

☉相关文章