- 该分类还没有添加任何内容!

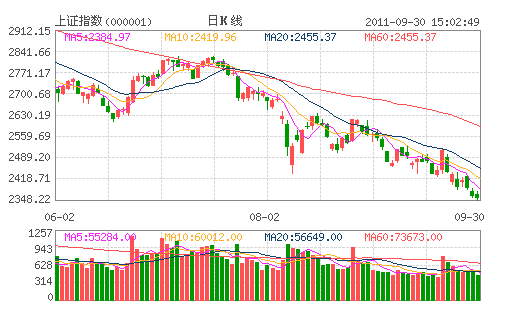

3000、2800、2400、2300……上证指数一次次下行突破,不断创出年内新低的股市再次让整个资本市场陷入无尽的迷茫,股指一次次突破市场的心理底线,而投资者们更是哀鸿遍野,所有的操作策略都已成为空谈。“现在大家已经不再谈谁的投资技巧高,谁的判断准确,而是比谁的运气更好了。”一家基金公司的副总裁苦笑着说。

地方融资平台的信贷风险;未来房地产可能会出现断崖式下跌;中国经济转型还没有找到新的方向;全球经济的持续恶化对中国经济的冲击……

重阳投资董事长裘国根认为,现在未看到任何牛市的迹象,至少三四年应该没有,因为经济转型还没有明朗的预期。同样,股价还没跌到位,现在的垃圾股依然很贵。

事实上,中国经济的传统制造业模式正在失去对未来中国经济增长的强大推力,寻找新的经济发展内核成为关键。作为经济的“晴雨表”,资本市场正忠实反映现实经济。

步步惊心

伴随全球股市、黄金、大宗商品的下跌,9月22日上证指数下跌70点,此后连续下跌,直到9月30日,更是下探2348点的年内新低。

两个月以来,一直在2400点上方纠结盘整的A股在最近一周找到了方向:向下,向下……

根据Wind数据统计,最近十个交易日,中国市场各类指数全部呈现下跌走势,其中创业板指数跌幅最大,达到9.59%。

今年以来,除了采掘和食品饮料行业,几乎所有行业指数涨幅均为负值,近半行业的跌幅超越大盘。

截至9月底,国内公募基金行业已无正收益的股票及偏股型基金,这两类基金的平均亏损已经超过17%,基金业全面亏损。

一些券商不约而同地用“步步惊心”作为策略报告的题目,证监会一位前官员更是用“股灾”形容A股。接受采访的市场参与者几乎一致认为,短期的跌势没有分歧,分歧是这个坑会被砸多深?

一位私募基金经理近期空仓,他认为宏观经济最差的情况没有到,企业盈利四季度下滑已是大概率事件,股市很可能继续走低。

而机构只能尽可能地进行一些短线操作。一位券商自营人士称,中线上涨的空间和可能性还是看不清。目前公募基金仓位仍较高,但多数基金都已看空,虽然尚未大规模做空,这对于市场来说如同定时炸弹。2009年三季度以来的一轮结构型熊市,正有演变为全面熊市的危险。

信心崩塌

今年上半年,国内一些券商研究人员和经济学家较一致的判断是,今年的宏观经济前低后高。直到年中,不少人仍对下半年股市怀有信心。即使9、10月份CPI仍维持在6%的水平,仍有券商宏观分析师还认为通胀拐点将显现,股指跌至2400点后会有反弹。

但市场乐观的情绪一步步被市场的现实表现抹杀。现在,CPI已经不再是基金经理们最关注的问题了。南方基金基金经理杨德龙称,现在市场的担心从通胀到了经济增长下滑,PPI下滑盈利也会快速下滑,经济增长冲高回落速度可能比预期的更快,明年二季度,GDP增速可能降到9%以下。

安信证券的一份报告则认为,市场关于实体经济的美好预期显然在7月份出现了动摇,“甬温铁路事故”动摇了铁路投资预期;地方政府融资平台问题动摇了保障房和水利投资预期;二三线城市房地产限购政策动摇了私人部门投资的预期。

最近一个半月内,分析师们纷纷下调了对未来几个季度经济增长的预期,方向基本一致:下滑。事实上,除了金融股,A股上市公司盈利较去年已大幅下降,中小盘、创业板业绩更是大大低于年初40%以上业绩增速的乐观预期。国金证券继续下调全年A股盈利增速至14.7%,并强调,四季度制造业盈利增长同比将为-15%。

杨德龙认为,这个速度不会停止,三季报后会有更多上市公司全年和明年的盈利增速继续被下调。

已经转投中信产业基金主管二级市场投资的原华商基金投资总监庄涛今年一直是看空者,他指出,宏观经济正走向十字路口,如今房价下跌趋势隐忧可见,但市场担忧房地产价格的调整不会是温和下跌,固定资产投资增速甚至断崖式的下跌,中国经济面临短期不确定性担忧爆发。

瑞银最新的机构投资者调查显示,客户中“谨慎、悲观”者的比例在8月至9月大幅上升,欧债危机和地产前景是造成该预期的最直接因素。

广发基金副总经理朱平直言,目前股市的下跌是基于对未来经济可能出现的风险的投机和情绪化反应。

在悲观情绪下,一年来被多次作为看多理由的A股被低估论也不再被承认。瑞银证券指出,对比2008年,A股23个大行业中只有6个行业比当时的估值(PE)要低。南方基金认为,当前市场的整体PB依然高于2008年,极端情况下,如果PB全部回归到2008年水平,上证指数还有20%以内的下降幅度。

下一页:钱去哪里了?

- ☉上一篇文章:外忧内患双重煎熬 A股压力短期难以缓解 ☉下一篇文章:国庆节后走势预测及操盘指南

☉相关文章