- 该分类还没有添加任何内容!

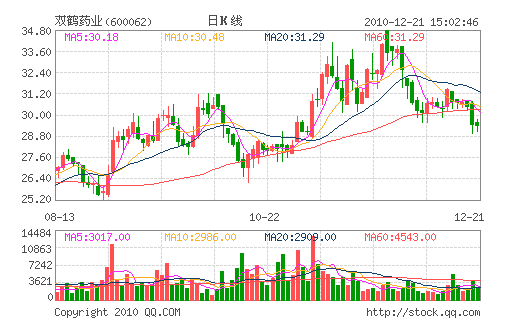

双鹤药业:目标价格45元 “强烈推荐”评级

双鹤药业调研报告:华丽转身起飞在即—王广军

近期我们与公司高管进行了交流,结论如下:

1。药品降价对公司影响不大

近期发改委对药品最高零售价进行了调整,涉及公司8 个品种17个规格的药物,其中大输液品7 个品种15 种规格主要是公司在北京地区销售的单独定价品种,由于这些产品在整个销售比重很低,仅有7-8%;而且限制的是最高零售价,目前市场上执行的价格本来就低于原先的最高零售价,对出厂价格影响会更小。

2。公司完成大输液的全国布局

公司目前拥有北京双鹤、晋新双鹤、安徽双鹤、京西双鹤、沈阳双鹤、佛山双鹤、滨湖双鹤和新民双鹤八个大输液生产基地,基本完成全国的覆盖,预计2010 年大输液产能将超过9 亿瓶袋。特别是新收购的佛山生产基地,产品供不应求;武汉滨湖基地新增两条吹灌封一体的生产线,增加产能5000 万瓶,预计明年初投产;新民基地将新增产能1 亿瓶,预计明年年底投产。公司目前输液产品结构合理,玻瓶、塑瓶和软袋的比例为31:55:14,毛利率分别为28%、42%和40%,年底玻瓶的比重可能会降到30%或以下,产品综合毛利率会有进一步提升。

公司目前输液市场占有率10%左右,科伦药业为28%左右,未来行业集中度仍会大幅提高,作为行业的两个龙头企业,二公司目前关系良好,处于良性竞争状态,未来发动价格战的可能性不大。国内大输液需求增速预计在6-8%,随着行业集中度的提高,具有规模优势的企业将显著受益,预计公司今年大输液同比增长20%左右,收入会达到14 亿元,未来几年仍将保持15-20%的增长。

3。心血管药物领域将成为公司未来的发展重点

北京 0 号降压片今年会超过10 亿片,较去年同期的9 亿片增长超过10%,产品毛利率维持在80%左右,预计未来5 年该产品仍将保持10%左右的增长。目前该药物出厂价为0.66 元/片,零售价为0.92 元/片,价格不高,作为基药目录中的独家品种,预计未来降价幅度有限。产品舒血宁今年销售额预计超过2 亿,毛利率为50%左右;硝普钠的销售额少于1 亿。

公司新品匹伐他汀钙今年四月份小试生产,明年将规模化生产,公司会在未来该产品打造成年产值超过5 亿的重磅产品,将会成为公司新的利润增长点。该产品为第三代他汀类降血脂药物,目前全球销售额超过30 亿美元,是目前最好的降血脂他汀药物之一,具有高效、安全等特点。

4。内分泌药物稳定增长

糖适平(格列喹酮)是第二代口服磺脲类降糖药,今年预计实现销售收入3 亿元,同比增长5-6%。卜可平稳增长。

5。产品储备丰富

公司目前每年研发投入5000-6000 万,有几十个在研品种,每年推出5-6 个新产品,北京降压1 号和降糖药DPP-抑制剂有望在2013年上市。

6。公司制剂出口预计年底完成欧盟认证,11 年完成FDA 认证

7。双鹤药业作为北药集团旗下的化学制药上市公司,很有可能成为华润医药整合北药集团的化学药物平台,未来资产注入预期强烈。虽然公司目前是国内规模第二的大输液企业,但输液利润贡献仅为全部利润的四分之一,超过一半以上的利润来源于心血管药物,未来公司也将以心血管药物作为公司战略发展方向,我们认为,公司已经由传统意义上的大输液企业转变为化学药物制剂企业,公司完成华丽转身,使得目前该公司的估值远低于制剂行业的整体估值。

在不考虑资产注入的前提下,我们预计公司10-12 年EPS 分别为1.05、1.28 和1.64 元,按照明年35 倍PE,12 个月内目标价格45元,给予公司“强烈推荐”评级。

股价催化剂:收入增长超预期;华润重组整合加速;

风险提示:药品降价幅度超过预期;

(国元证券)

- ☉上一篇文章:12月20日沪深两市主力单日增减仓个股排名 ☉下一篇文章:[强势点评]中兵光电:平地拔起 气冠三军

☉相关文章