- 该分类还没有添加任何内容!

深圳市朗科科技股份有限公司(300042),主要从事闪存应用与移动存储产品的研发、生产和销售,以及相关技术的专利运营业务。公司于2010年1月在深交所创业板上市。

近几年,电子信息行业处于调整周期。朗科科技主营业务在面临国际知名品牌冲击的同时,也受到国内同行不断加剧的竞争压力。公司于2010年初实施IPO后,在移动存储和闪存应用两大业务领域并未实现增长。2010年,公司的专利授权许可收入和闪存应用产品销售大幅下滑,全年实现主营业务收入2.23亿元,同比下滑18.07%;净利润2021万元,同比下滑49.07%。

毛利方面,公司移动存储和闪存应用两大业务基本处于薄利多销的状态,产品附加值低,盈利能力差,而毛利率较高的专利授权许可收入占公司业务份额偏小,导致公司整体毛利率近五年来始终难有起色。 2010年,公司整体毛利率为17.77%,同期行业平均水平为27.20%。

营业费用控制方面,数据显示,公司在近五年主营业务规模停滞不前的情况下,并未加大营业费用的投入,营业费用率总体呈下滑态势,并始终低于行业平均水平。2010年,公司营业费用率为5.28%,同期行业平均水平为9.72%。

管理费用控制方面,数据显示,上市以前公司的管理费用率呈逐年下降。2010年,因专利费用后续支付以及管理人员工资增加,导致公司管理费用率上升至9.03%,同期行业平均水平为6.76%。

财务费用控制方面,,公司长期以来较少举债,财务费用率基本保持在1%以下的较低水平。2010年,公司IPO募集的资金产生1157万元利息收入,财务费用率降至-5%,同期行业平均水平为0.54%。

近五年来,公司对外投资规模很小,2009年—2010年的对外投资为零;对外投资占所有者权益比重从未超过2%,所取得的投资收益对利润总额的贡献亦微乎其微。

营业外收支方面, 近三年公司均获得一定额度的政府补助,2008至2010年收到的补助资金分别为682万元、283万元和514万元,由此产生的营业外收支净额占当年利润总额比重分别为15.93%、7.31%和24.36%。

销售利润率方面,数据显示,虽然公司整体毛利率低于行业平均水平,但是在费用方面控制较好,并且每年收到政府的补助资金,以致近五年来公司销售利润率一直高于行业平均水平。2010年,公司销售利润率9.57%,同期行业平均水平为8.50%。

资本结构方面,数据显示,公司在2010年上市之前资产负债率就已滑落至11.89%的极低水平,IPO之后更是降至10%。长期保持过低的资产负债率,反映出公司并未有效的发挥其负债发展潜力,资本使用不充分。同期,沪深两市电子信息行业上市公司平均资产负债率接近50%。

存货周转方面,数据显示,近三年公司业务增长滞缓,存货周转率相比行业平均水平低。 2010年,公司整体存货周转率为5.84次,同期行业平均水平为7.61次。

资本回报方面,长期过低的资产负债率导致公司净资产收益率不断下滑,公司2010年净资产收益率降至2.51%,同期行业平均水平为17.40%。

流动性方面,数据显示,公司多年保持低负债水平和充裕的流动资金,流动比率始终高于行业平均水平,尤其是在2010年IPO后,公司流动比率更是冲高至4630%,同期行业平均水平仅为94%。

利润分配方面,公司最近的两次分红是在2008年和2010年,分红比例分别为78.31%和66.10%,而近三年沪深电子信息行业上市公司的平均分红比例均在10%左右。

在主营业务方面,专利盈利模式是公司重要的业务经营模式,也是公司利润的重要来源。但是,专利申请和诉讼具有周期漫长、费用较高等特点,所以专利盈利存在一定的不稳定性,并对公司业绩带来较大的波动。朗科科技主营业务的特点是专业性强、创新要求高,相关产品的技术和市场需求处在不断变化之中,公司能否根据变化研发出新技术和新产品,提高产品的盈利能力和市场占有率,将是决定经营业绩与市场竞争力的关键。此外,公司长年保持着过低的资产负债水平,将使公司负债潜力得不到有效发挥,公司资源不能充分利用,可能成为阻碍公司扩张的一大瓶颈。

半年报显示,公司2011年上半年实现主营业务收入0.92亿元,同比减少13.35%;上半年实现净利润815万元,同比下滑14.94%。

对朗科科技2011年全年业绩进行的预测显示,公司2011年全年主营业务收入为2.01亿元,同比下降9.84%,预计公司全年盈利0.17亿元,同比上年下降14.87%。按公司目前发行股数6680万股计算,预计2011年其全年每股收益为0.26元(2010年EPS为0.30元),年末每股净资产为12.33元(2010年为12.07元)。

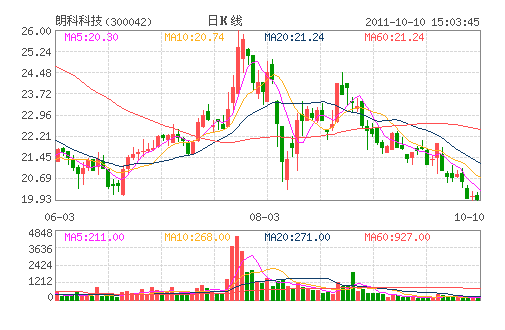

9月30日,公司股价收报20.08元,涨0.40%。依照市场最新市盈率66.36倍的市场估值水平计算,每股价值为17.09元;依照市场最新市净率1.67倍的市场估值水平计算,每股价值为20.59元,当前股价正处于17.09元至20.59元这一合理估值区域内。从技术面上看,公司上市后股价便逐级走低,走势弱于创业板大盘。近期公司股价已经创出19.93元历史新低,挑战20元支撑位,能否有效突破尚有待确认,但是七八月份走出的双头形态将对该支撑位造成严重威胁,若节后大盘依然难有起色,公司股价继续破位下探的风险较大。

- ☉上一篇文章:10月10日个股重要公告点评 ☉下一篇文章:第一控盘股季末“翻脸” 50只基金混战立讯精密

☉相关文章